こんにちは多聞です。

今回は「長期保有に適した高配当株の探しの勉強~スクリーニング編~」ということで高配当株に投資する際に投資適格である企業を抽出する方法をまとめていきます。

私の場合は高配当株投資ですが、膨大な企業の中からいちいちすべての企業について情報を整理するような手間は取りたくありません。

なのであらかじめ投資対象になる企業を抽出する必要性があります。

今回の記事はその抽出するための条件について勉強したことをまとめていこうと思います。

今回勉強するために利用したサイトは下の2つです。

参考サイト

・小人株さん:https://kobito-kabu.com/about/jouken/#PBR0515

・ぽんちよさん:https://www.youtube.com/channel/UCgE9lrN1n1dVKoFKSlgortg

それでは本題に入っていきましょう。

今回の記事は以下の人向けです。

・高配当株投資初心者の方

・高配当株の抽出に興味がある方

今回の記事を読むと以下のことが分かります。

・高配当株の抽出の条件

配当利回り3.75%以上

配当利回りとは株価に対する配当金の割合のことを指します。

【配当利回り】=【配当金】÷【株価】

配当利回りを3.75%でスクリーニングする理由は、税引き後3%にするためです。

税引き後の利回りが3%にであれば33年鬼ホールドできればもとは取れてしまいます。

しかし、いくつか注意事項があります。

配当利回り3.75%にする場合の注意事項

✕ 株式会社が潰れるともちろん株は無価値になる

✕ 配当金が下がるともらえる配当金額は当然減る

○ 会社が維持され続けると33年またなくても資産的にはもとが取れる

○ 増配されると更に早くもとが取れる

これらの注意事項を理解しましょう。

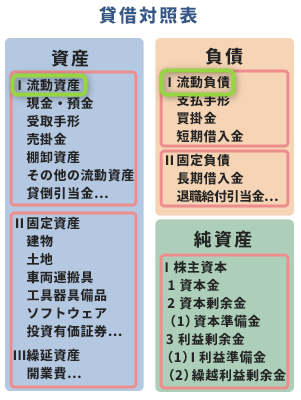

PBRが0.5〜1.5

PBRとは株価が1株あたりの純資産に対し何倍の値段になっているかを示す指標です。

【PBR】=【株価】÷【純資産】÷【発行株数】

PBRが1倍未満の場合は割安であると判定できます。

ということは株価下落のリスクは少なくなるということです。

逆にPBRが高いと実態以上に期待が持たれていることになります。

この場合、期待ほど成長をしなかった場合は容易に下落するようになってしまいます。

こう考えるとPBRはある程度低いほうがリスクを下げることができるようになります。

ただし、PBRが低いということは成長性が乏しいということとなり、企業の成長による増配はあまり見込めません。

そのため、鬼ホールドを実現できて、会社が潰れることがないと確信できる場合は高PBRでもOKです。

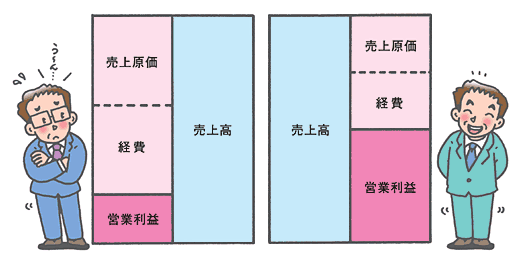

売上高営業利益率が10%以上

売上高は企業の規模と社会の会社に対する必要性の指標です。

【売上高営業利益率】=【営業利益】÷【売上高】

営業利益は企業の本業によって生まれる利益のことです。

製造業の場合は売上高に対する営業利益の割合が8%が適正といわれています。

さらに、10%を超えてくる企業はその企業の主力分野では市場において確たる地位を持っていると考えることができます。

市場において確たる地位を持っているというのは、大きな事件でも起こらない限り一気に衰退することはありません。

ですので10%とというのは維持し続ける上で大切な数字です。

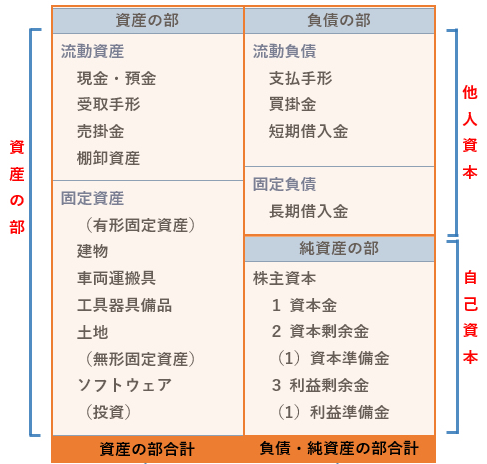

自己資本比率が50%以上

自己資本比率は財務の健全性を示す指標で、基本的に高いほうが良いとされています。

【自己資本比率】=【純資産】÷【総資本】×100

自己資本比率が低いと企業の資金繰りが厳しいことが予想され、こういう場合は配当に影響してきます。

一般的には30%は確保しておくことが望ましく、50%以上あると財務状況はかなり良好と判断できます。

推移についても上昇トレンドであるとしばらくは安泰であると考えることができます。

ただし、業種によって大きく差があるのでこのことは頭に入れて置かなければいけません。

主だった業種の平均自己資本比率は以下のようになります。

この平均より数字が大きいものを投資対象にしましょう。

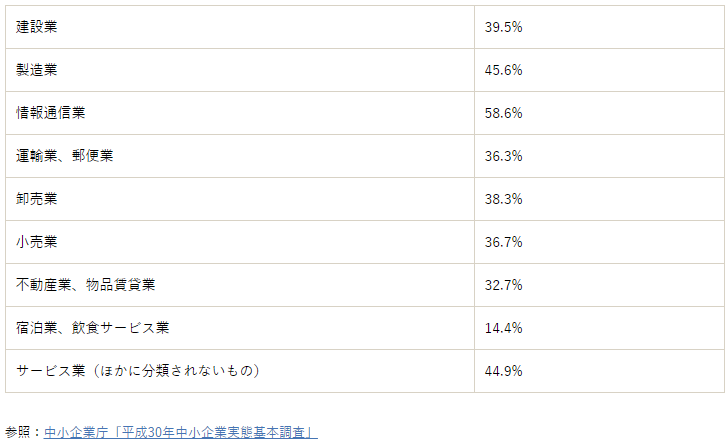

流動比率が200%以上

流動比率とは、流動資産と流動負債の比率から会社の安全性を判断するための指標です。

割り出すために式は下のようになります。

【流動比率】=【流動資産】÷【流動負債】×100

基本的に流動比率は高ければ高いほどよいです。

流動資産とは「現金預金、受取手形、売掛金など基本的に1年以内に現金化される資産のこと」です。

一方、流動負債とは「買掛金、未払金、借入期間が一年以内の短期の借入金などのこと」です。

流動資産が200%以上の企業は非常に安全であると言えます。

というのも、200%というのは会社の1年間の支出に対して2年分支払えるほど資金繰りに余裕があるということだからです。

ただし、流動資産の中の比率で商品の占める割合が高い場合には注意しましょう。

この場合は商品の回転が悪いことが考えられるのでうかつに手を出すと痛い目をみます。

まとめ

それではまとめに入ります。

高配当株の抽出方法

・配当利回りは3.75%以上

税引き後3%を目指す

・PBRが0.5〜1.5

過剰な期待値でもなく、もうオワコンでもないちょうどいい塩梅

・売上高営業利益率10%以上

売上高営業利益率が10%がその企業が市場において確たる地位を持っている

・自己資本比率が50%以上

自己資本比率は50%以上あると財務状況はかなり良好

・流動比率200%以上

流動負債が200%以上の企業は非常に安全

このようになりますね。

今回やったのはあくまで高配当優良企業を機械的に選別・抽出するための目安の勉強です。

実際にはここから

- 最近の業績

- 今後の市場の拡大と縮小の予想

- 配当政策はどうなっているか など

様々な要素を検討する必要があります。

それはそれで大変ですが、やはり優良企業の抽出ができると無駄が圧倒的に減っていくので抽出するための目安は大切です。

今後も勉強を頑張っていきたいです。

今回は以上となります。

ここまで読んでいただきありがとうございました。