こんにちは多聞です。

今回は配当利回り4.08%の「7671 AMIDAホールディングス」についてファンダメンタルズ分析を行います。

*2022/3/7時点

分析手法は以下の通りに行います。

- 高配当株の選定

- こちらのページを参考

- データの時系列での推移の確認 →IR BANK

- 売上高

- EPS

- 営業利益率

- 自己資本比率

- フリーキャッシュフロー

- 一株あたりの配当金

- 罠銘柄チェック *2個までなら詳細を見て判断→EDINET

- 営業利益率が低くないか

- 赤転してないか

- 営業CFが赤転してないか

- 自己資本比率が低すぎないか

- 有利子負債が激増していないか

- 配当性向が高すぎないか

- 会社の詳細を把握する

- 所属業界はどこか

- 主なビジネスはなにか

- 国内と海外のどちらでより儲けているか

- 社長の一言

- 主な製品の紹介

- 投資家向けメッセージ

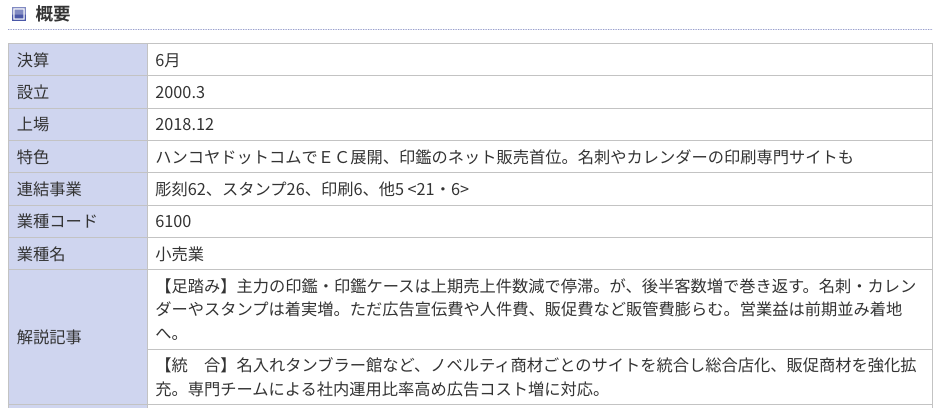

- 会社概要

- 直近の状況を掴む →TDnet

- 当期の業績予想

- 業績予想に対する進捗状況

- 前期との比較

- 直近の政策・トレンドからどのような影響を受けるか

- その政策・トレンドを会社はどう捉えているか

- 市場の評価

目次

1.高配当株の選定

過去の記事で選定しました。

データは以下のとおりです。 *2022/3/7時点

- 配当利回り :4.08

- PBR :0.97

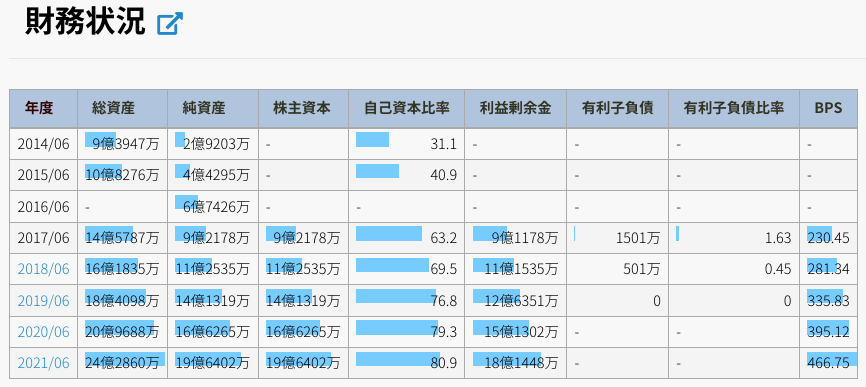

- 自己資本比率 :80.87

- 流動比率 :512.69

- 営業利益率 :13.98

2.時系列の推移を確認 NG!

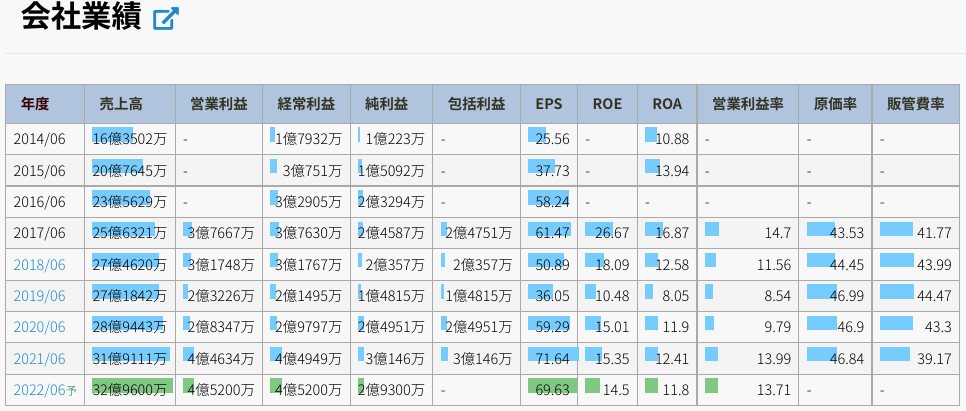

まずは業績、財務、キャッシュフロー、配当の時系列の推移を確認します。

- 売上高 →4 2011年以降は増加を継続

- EPS →3 増加傾向だがいまいち安定していない

- 営業利益率 →3 10%を切ることが最近あった

- 自己資本比率 →4 増加傾向

- フリーキャッシュフロー →4 黒字はキープしている

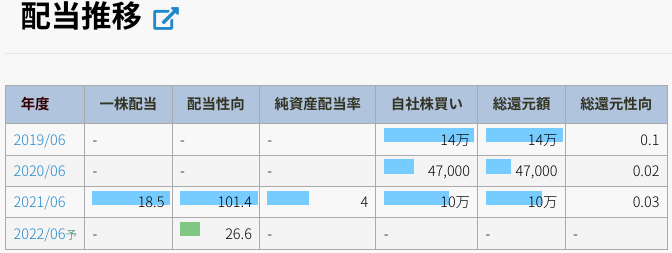

- 一株あたりの配当金 →2 データ少なくなんとも言えない

- 5:大変良い 4:良い 3:良くも悪くもない 2:悪い 1:無理

2以下があると一発アウト

- 5:大変良い 4:良い 3:良くも悪くもない 2:悪い 1:無理

ここまでは一株あたりの配当金のデータが一つしかなくこの点が気にかかります。

企業HPを直接調べましたが、配当や株主還元についての言及がなされていないため購入するには怖い気がします。

そもそも、業績は直近3年はとても良い感じなのですが、売上の殆どがハンコ関連の売上であることが今後は衰退すら予想されます。

この時点で投資対象にはなりそうにありません。

以下は四季報情報と株価推移を添付しておきます。